投資信託とは?

投資って知識があって、お金がある人がやるものじゃないの?

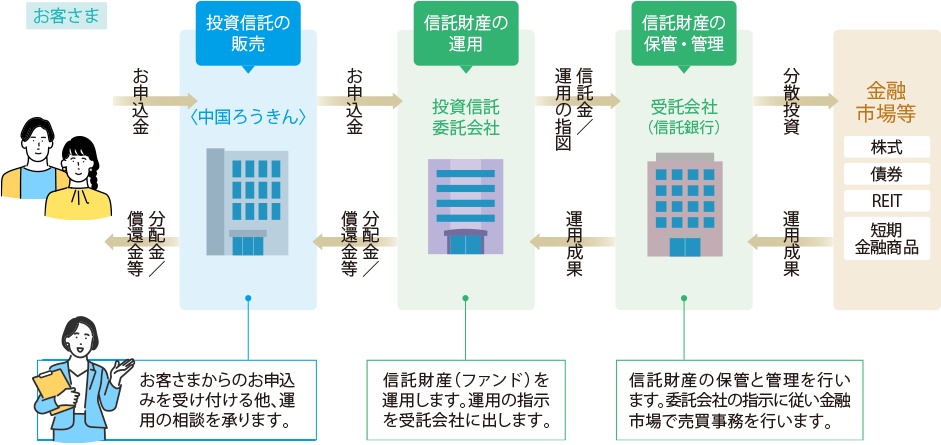

そもそも投資信託ってどんなしくみなんだろう?

難しいのかなあ?

投資信託は、投資家から集めたお金を一つの大きな資金としてまとめ、

運用の専門家が各ファンドの運用方針に応じてさまざまな資産に投資する金融商品です。

預金と投資信託の主な違い

| 預金 | 投資信託 | |

|---|---|---|

| 元本 保証 |

元本合計1,000万円までとその利息が保証されます。 (決済用預金の場合は全額保護) |

元本の保証はありません。 高い利益を目指すこともできますが、元本割れすることもあります。 |

| 利子・分配金 | あらかじめ決められた利率に基づく利子が受取れます。 | 運用状況によって受取れる金額は変化します。 |

| 手数料 | 預金時の手数料はかかりません。 | 購入時等に手数料がかかる(ファンドによっては、かからないものもあります)ほか、運用期間中には信託報酬等がかかります。 |

投資信託で資産づくりを

オススメする理由

少額から

投資できる

投資信託は多くのお客さまからお預かりした資金を一つにまとめて、国内・海外の株式・債券などに投資します。株式投資や債券投資にはある程度まとまった資金が必要ですが、投資信託は1千円からでもスタートすることができます。

専門家が

運用してくれる

投資信託は、投資に関する高度な知識や技術を持った運用のプロが、お客さまに代わって運用します。投資は情報収集や分析が欠かせませんが、プロが代行してくれます。

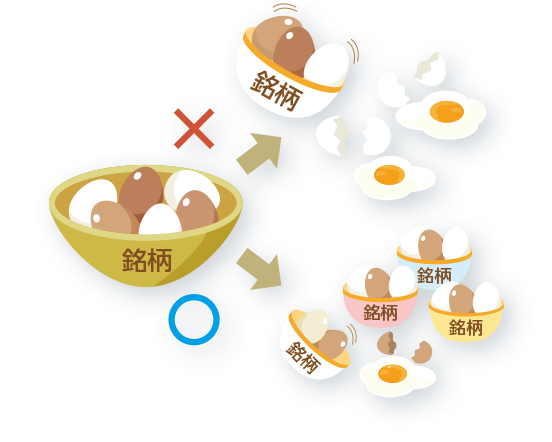

分散投資が

できる

投資の基本は、資産をいくつかの商品に分けてリスクを分散することと言われています。投資信託は複数の株式や債券などの金融商品に資金を振り分け運用しており、リスクを分散・軽減することが期待できます。

投資信託の

「リスク」と「リターン」

はじめての人でもできるのね

でも投資信託って元本保証ではないんでしょ?

どんなリスクがあるのかしら?

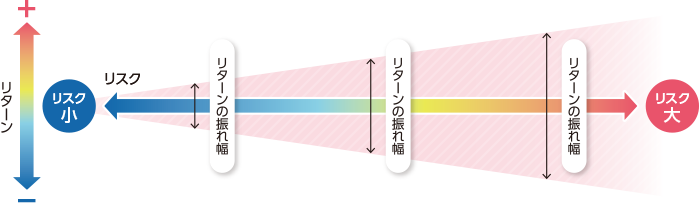

「リスク」=「危険」ではありません!

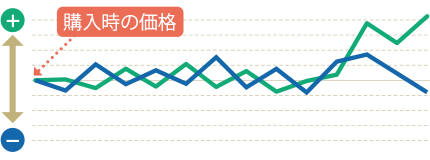

投資信託のリスクとは収益や損失の振れ幅の大きさのことです。

危険という意味ではありません。

リスクとは収益、損失の振れ幅、変動幅のことです。リスクを大きくした(=リスク許容度が高い)場合、

リターン(収益・損失)についても振れ幅が大きくなり、大きな収益が期待できる半面、大きな損失を被る可能性も高くなります。

高いリターンが

期待できるファンドほど、

リスクも高くなります

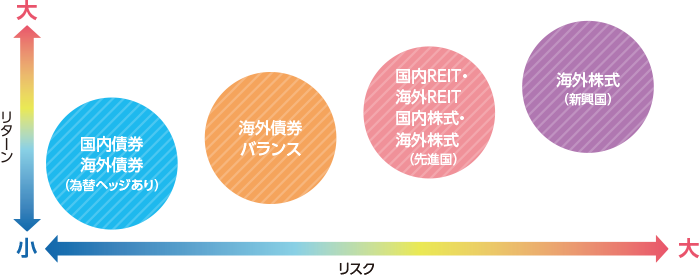

投資対象別リスク・リターンの

イメージ

- ※上の図は、投資対象ごとのリスクとリターンの一般的なイメージであり、実際の運用は上の図と異なる結果となることがあります。

また、将来の運用成果などを保証するものではありません。

投資信託の一般的なリスク

投資信託のリスクとリターンは上記の通りですが、

実際のリスクについては主に下記のリスクがあります。

価格変動リスク

投資信託に組入れられている株式や債券などの価格が変動するリスクがあります。一般的に、国内外の政治・経済情勢、企業の業績、景気動向等の影響を受けます。

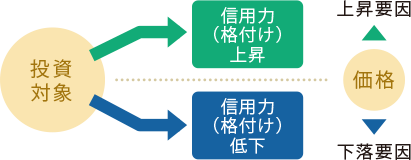

信用リスク

株式や債券などを発行している企業などが財政難や経営不振等により、元本の払戻しや利息の支払いができなくなるリスクがあります。

金利変動リスク

市場金利の上昇・低下により、債券の価格が変動するリスクがあります。一般的には、金利が上がると債券の価格は下落し、金利が下がると債券の価格は上昇します。

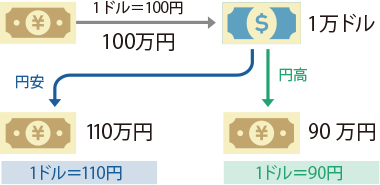

為替変動リスク

為替レートの変動により、円換算の価値が変動するリスクがあります。外国通貨建ての資産に投資する場合、一般的には、円高になると基準価額がマイナスになり、円安になると基準価額がプラスになる影響があります。為替ヘッジつきの投資信託は、為替リスクによる影響を抑えます。

流動性リスク

市場規模や取引量が少ない場合に、流動性が低く、不利な価格の取引きとなるリスクがあります。一般的には、先進国よりも新興国の方が流動性が低い傾向にあります。

カントリーリスク

海外の資産に投資する場合、政治情勢や経済状況などがその国の金融市場に影響するリスクがあります。

- ※上記の主なリスクは基準価額の変動に影響を与える一般的なリスク要因を記載したものであり、ファンドの持つすべてのリスクを網羅するものではありません。

各ファンドにおけるリスクの詳細は最新の「投資信託説明書(交付目論見書)」および「目論見書補完書面」をご確認ください。

ファンドの主なリスクについて確認しておきましょう。

投資信託の

費用と税金について

投資信託の費用

預⾦の場合は預⼊時に⼿数料はかかりませんが、投資信託は購⼊時に⼿数料がかかる(ファンドによっては無料のものもあります)ほか、運⽤期間中には運⽤管理費⽤(信託報酬)などがかかります。料率などは各ファンドごとに異なりますので、詳しくは投資信託説明書(交付⽬論⾒書)、⽬論⾒書補完書⾯にてお確かめください。

-

購入時手数料

-

「購入時手数料」

- ※お申込金額は「購入金額(基準価額×申込口数)+購入時手数料(税込)」となります。

- ※

-

運用期間中

-

「運用管理費用(信託報酬)」

- ※投資信託の保有期間中、投資信託の純資産総額から差し引かれる運用管理費用。

「その他の費用」監査報酬、有価証券売買時の売買委託手数料、資産を外国で保管する場合の費用など

- ※運用期間中に発生するその他の費用の実績をお客さまに間接的にご負担いただきます。

なお、これらの費用は運用に伴い生じる費用のため、あらかじめ定められた料率を表示することができません。

- ※

-

換金

(解約・買取)時 -

「信託財産留保額」

- ※信託財産留保額は、一定の料率などで計算されます。

- ※信託財産留保額がかからないファンドもあります。

- ※解約価額は、基準価額から信託財産留保額を差し引いて算出されます。

- ※

投資信託の税金

投資信託の税率

- 「譲渡益」「普通分配金」には、それぞれ税金がかかります。

公募株式投資

信託の譲渡益に

係る税金

公募株式投資

信託(普通分配金)に係る税金

2014年1月~

2037年12月

20.315%

(所得税15.315%、地方税5%)

- ※所得税に対し復興特別所得税として2.1%が課税され、2037年12月31日まで20.315%(所得税15%、復興特別所得税0.315%、地方税5%)となっています。

どんなタイミングでどんな費用や税金がかかるか確認しておきましょう!

- 1.投資信託は、預金保険の対象ではありません。〈ろうきん〉で取扱う投資信託は、投資者保護基金の対象ではありません。

- 2.投資信託は、預金ではないため、元本の保証はされていません。

- 3.投資信託の運用による損益は、投資信託を購入したお客さまに帰属します。

- 4.投資信託の取扱いは〈ろうきん〉が行いますが、投資信託の設定・運用は投資信託委託会社が行います。

- 5.投資信託は、主に国内外の株式や公社債等の値動きのある証券を投資対象とし投資元本が保証されていないため、当該資産の市場における取引価格の変動や為替の変動等により、基準価額は変動します。よって元本および収益金が保証されておりません。

- 6.投資信託は、申込時に「申込手数料」、換金時に「信託財産留保額」、運用期間中は「信託報酬」および「その他の費用(監査報酬等)」などがかかります。ただし、これら費用は各ファンドにより異なりますので、料率、上限額等を表示することができません。必ず各ファンドの目論見書等でご確認ください。また、当該手数料等の合計額についても、ファンドによってまたファンドを保有される期間等に応じて異なりますので、表示することができません。

- 7.過去の運用実績は、将来の運用結果を約束するものではありません。

- 8.投資信託をご購入の際には、当金庫よりあらかじめまたは同時に「重要情報シート(個別商品編)」、または「投資信託説明書(交付目論見書)」および「目論見書補完書面」をお渡ししますので、必ず内容等をご確認のうえ、お客さまの判断でお選びください。

- 9.投資信託の取得のお申込みに関しては、クーリングオフの規定の適用はありません。

お問い合わせはこちら

投資信託に関するお問い合わせ・

ご相談はこちらから

ヘルプデスク

- ※1月1日~1月3日はご利用いただけません。

- ※ハッピーマンデー(成人の日、海の日、敬老の日、体育の日)の前日は

9:00~20:00となります。 - (注)投資信託の制度・商品に関するお問い合わせは、

平日9:00~17:00となります。

なお、土・日、祝日、12月31日~1月3日はご利用いただけません。